Radikalne mjere u Švicarskoj, u SAD-u na scenu stupa najuspješniji investitor svih vremena?!

Za odgovor na pitanje kojim će smjerom krenuti kriza povjerenja u banke bogatih klijenata treba pričekati sljedeću radnu sedmicu kako bi se vidjelo je li stalo povlačenje depozita iz pojedinih institucija te kakve su reakcije investitora na berzama. Ali, već tokom vikenda sve jasniji su obrisi rješenja, pogotovo u Evropi.

Potvrđuju se informacije kako švicarske vlasti orkestriraju da njihova najveća banka – UBS – preuzme posrnulog diva, Credite Suisse. Švicarcima se toliko žuri pospremiti nered u svom dvorištu da regulatori hitnim izvanrednim mjerama žele maksimalno skratiti proces preuzimanja. Na stolu je njihova međunarodna bankarska reputacija.

Prema švicarskim zakonima, UBS bi trebao dati šest sedmica dioničarima Credite Suissa da se konzultiraju oko preuzimanja, a švicarski regulatori spremaju mjere koje bi omogućile preskakanje tog pravila te bi se u preuzimanje krenulo praktično odmah, i to bez glasanja dioničara.

Na taj način Švicarska će od UBS-a stvoriti globalnu banku koja će veličinom imovine vjerovatno dostići pozicije Deutsche Bank i Societe Generale, ali će i dalje biti relativno daleko od TOP 10 banaka na svijetu, gdje su lani prve četiri pozicije držale četiri kineske banke.

Koliko se globalno komercijalno bankarenje promijenilo, puno govori podatak kako su među najvećih preostale samo dvije američki institucije, JP Morgan Chase i Bank of America.

Kad smo kod Sjedinjenih Država, treba istaknuti kako se tokom vikenda otvorilo pitanje kakvu bi ulogu u novoj bankarskoj krizi ulogu mogao imati najslavniji i najuspješniji investitor svih vremena, Warren Buffet.

Bloomberg otkriva kako su je Buffetova investicijska kompanija, Berksihire Hathaway, zadnjih dana u kontaktu s administracijom Bijele kuće.

Dobro upućeni tvrde kako je ključna tema razgovora Buffetovih predstavnika s timom Joe Bidena mogućnost investiranja u posrnule banke, te savjetovanje oko sređivanja iznenadnog nereda u američkom bankarstvu.

Dojam je da su visoke šanse za dogovor Bijele kuće s Buffetom oko preuzimanja jer milijarder kao investitor ima iza sebe decenije istorije kupovine imovine kompanija u stresnim situacijama, u kojima bez obzira na paniku oko sebe prepoznaje fundamentalne vrijednosti. Intrigantno je da je, na primjer, u Silicon Valley Bank, sigurno ostalo primamljive visokovrijedne imovine; onakve kakva je inače primamljiva Buffetu.

Uostalom, Buffet ima i dugu istoriju proaktivnih uloga u raznim krizama. U više navrata je na uštrb vlastitih profita pomagao i bankama da premoste probleme, kako bi osigurao stabilizaciju tržišta. Primjerice, za Bank of America je u 2011. osigurao veliku finansijsku injekciju, dao je u 2008. oko 5 milijardi dolara Goldman Sachsu kako bi preživjeli u vrtlogu koji je pokrenuo kolaps Lehman Brothersa.

Zašto bi uspješni investitor poput Warrena Buffeta kupio propalu banku poput SVB-a ili njenu imovinu?

Treba razumjeti da je u strukturi SVB-a puno dobre imovine koju je relativno lako moguće unovčiti ali na duži rok, ne i trenutno. To što su u SVB-u napravili krupnu grešku te su za povjerene depozite klijenata kupili pretežito dugoročne državne obveznice ne znači da su novac spiskali ne nešto bezvrijedno, nego su previdjeli da bi mogli doći u ozbiljne probleme s likvidnošću u slučaju da dođe do promjene uslova poslovanja. Depozite su pretvarali u obveznice kako bi mogli pobirati relativno skromne ali sigurne prinose.

Njihovi klijenti pretežito su bile tech i start up kompanije. Kad je nakon pandemije ojačao trend rasta cijena, centralna banaka počela je zaoštravati monetarnu politiku i dizati kamate, a istodobno se generalno usporio rast tech biznisa, mnogi su počeli imati probleme, te su povlačili sve više depozita iz SVB-a. SVB je u jednom trenutku morao prodati oko 21 milijardi obveznica kako bi mogao isplatiti depozite, ali su na njima zabilježili dvije milijarde gubitka, što je mnogima upalilo signalne žaruljice sa znakom oprez!, i pokrenuta je panika deponenata. SVB je izgubio te dvije milijarde jer kod rasta kamata, rastu prinosi na obveznice, ali padaju njihove cijene, pogotovo one starije obveznice duže ročnosti.

To ne znači da su te obveznice izgubile bilo kakvu vrijednost ako ih neko drži do dospijeća, nego samo u slučaju ranije prodaje mora proknjižiti gubitak razlici u cijeni do nominale. A Buffet sasvim sigurno ima sasvim dovoljno casha da čeka dospijeće tih obveznica, a njegov ime samo po sebi je kroz decenije ostalo zaštitni znak stabilnosti. U ovom trenutku još je nejasno sprema li se možda preuzimanje cjelokupne imovine i obveza SVB-a u paketu, ili samo dijelova imovine. I jedna i druga opcija za Buffeta može ispasti dobar posao. Definitivno ne bi bilo prvi put da Buffet kupuje kad drugi bezglavo bježe. Vjerovatno će biti i drugih kandidata.

SVB je među bankama koje se u zadnje 2-3 sedmice spominju kao problematične najlošija kad je u pitanju omjer tzv. nerealiziranih gubitaka prema ukupnim depozitima. Što je viši postotak nerealizovanih gubitaka, to bi banka mogla imati više problema s likvidnošću u slučaju navale deponenta, ali to ne znači da je koeficijent adekvatnosti kapitala SVB-a nizak.

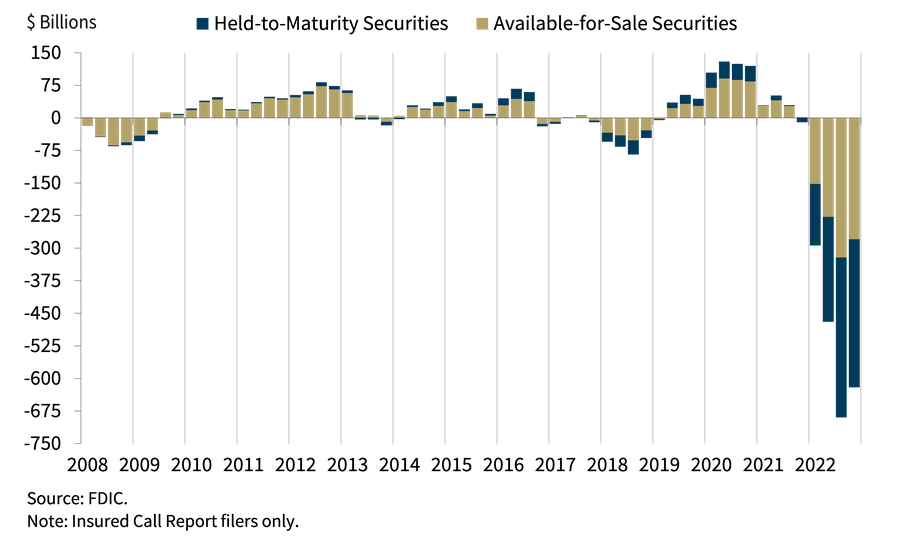

Pitanje iznosa nerealiziranih gubitaka po vrijednosnicama nije zanemarivo niti na razini američkog sisitema. Federalni regulatori procjenjuju kako je potencijalni teret za američke banke po osnovi nerealiziranih gubitaka oko 600 milijardi dolara, dok su prema najnovijim istraživanjima potencijalni gubici zastrašujućih 1,7 hiljada milijardi dolara. Pojedini znanstvenici došli su do zaključka kako je situacija s knjigovodstveno nerealizovanim gubicima možda čak i opasnija, ali to je izrazito crn scenarij.

Prema istraživanju objavljenom prije manje od sedmice dana – „Monetary Tightening and U.S. Bank Fragility in 2023: Mark-to-Market Losses and Uninsured Depositor Runs? – u američkom bankovnom sistemu postoji razlika između knjigovodstvene vrijednosti imovine koja se drži do dospijeća i trenutačne tržišne vrijednosti od 2 hiljade milijardi dolara. Teret tih nerealizovanih gubitaka nije ravnomjerno raspoređen. Ukupno je tržišne vrijednost imovine pala 10 posto na razini bankovnog sistema, ali je u donjoj petini pala 20 posto. U najvećem problemu su se pak našli oni koji u strukturi depozita imaju najveći udio velikih klijenata s depozitima višim od 250.000 dolara koje FDIC ne osigurava. Pri tome su istraživači istakli kako 10 posto američkih banaka zapravo ima više nerealizovane gubitke u odnosu na SVB, a i 10-ak posto banaka ima nižu kapitaliziranost nego SVB. Očigledno je stoga da je ključ panike u SVB-u njihov disproporcionalno visok udio neosiguranih depozita jer samo jedan posto ostalih američkih banaka ima taj udio viši od SVB-a, što se uz visoki udio dugoročnih obveznica u imovini pokazalo kao pogubna kombinacija.

Istraživači su simulirali što bi bilo kad bi polovina neosiguranih deponenata krenula u simultani juriš na bankovni sistem te su zaključili da bi bilo ugroženo 190 banaka, te bi bilo ugroženo oko 300 milijardi dolara.

Ukratko, trenutno se status neosiguranih depozita tj. velikih imućnih klijenata čini tankom karikom američkog bankarstva te je još jasnije koliki je moralni hazard na sebe preuzeo američki predsjednik Joe Biden obećanjem da će štiti baš sve deponente.

Hoće li ga spasiti Warren Buffet, čovjek koji uporno podržava Demokrate, ali ponekad glasa za Republikance?

Premijer Sunak najavio da će britanska vojna industrija biti stavljena u ratni režim

Venecija počinje naplaćivati ulaz jednodnevnim turistima, evo kako će to funkcionisati